Wie die DWS den Klimacrash finanziert

Greenwashing-Betrug bei der Deutsche-Bank-Tochter

Deutschlands größte Fondsgesellschaft DWS (Deutsche Bank) finanziert trotz Bekenntnis zum Pariser 1,5-Grad-Ziel den Klimacrash. Alles zur Greenpeace-Kampagne gegen Greenwashing im Finanzsektor.

- Ein Artikel von Michelle Bayona

- mitwirkende Expert:innen Dr. Mauricio Vargas

- Überblick

Breaking

Millionenstrafe für die DWS wegen Greenwashing

Am 2. April 2025 hat die Staatsanwaltschaft verkündet: Wegen Greenwashing muss die Deutsche-Bank-Tochter DWS 25 Millionen Euro Strafe zahlen. Es handelt sich um die höchste Strafe, die jemals in Deutschland wegen Greenwashing-Delikten verhängt wurde. Damit übertrifft sie die 25 Millionen US-Dollar-Strafe, die die DWS im Sommer 2023 in den USA zahlen musste. Die DWS hatte Nachhaltigkeit bei bestimmten Finanzprodukten beworben, ohne diese belegen zu können. Greenpeace hatte ebenso nachgewiesen, dass die DWS entgegen ihrer Klimaversprechen weiterhin Milliarden in extrem klimaschädliche Kohle-, Öl- und Gasunternehmen investiert. Greenpeace-Finanzexperte Mauricio Vargas wertet es als Erfolg, dass Greenwashing endlich strafrechtliche Konsequenzen hat:

Diese historisch hohe Strafzahlung für Greenwashing ist ein deutlicher Weckruf für die ganze Branche: Verbrauchertäuschung ist kein Kavaliersdelikt, sondern Betrug. Dass die DWS als Reaktion auf die Vorwürfe ihre Bemühungen um Nachhaltigkeit seitdem verringert, ist ein Schlag ins Gesicht ihrer Kundschaft. Um Glaubwürdigkeit zurückzugewinnen, wäre die DWS gut beraten, ihre Umweltversprechen einzuhalten und handfeste Änderungen in der Anlagepolitik vorzunehmen. Dies erfordert als ersten Schritt einen Ausstiegsplan aus Investitionen in fossile Energieunternehmen.

Die DWS - Greenwashing mit System

© Greenpeace

Protest an Deutsche-Bank-Filialen in 30 Städten am 23. März 2023

Greenwashing ist kein Kavaliersdelikt, sondern handfester Betrug. Das ist spätestens klar, seitdem Ende Mai 2022 Staatsanwaltschaft, Finanzaufsicht und Bundeskriminalamt die Firmensitze der Deutschen Bank und deren Fondstochter DWS im Frankfurter Bankenviertel durchsuchten. Der Vorwurf: falsche Angaben bei nachhaltigen Finanzprodukten. Öffentlich weist die DWS die Anschuldigungen von sich, rührt weiter die Werbetrommel für nachhaltige Geldanlagen und bekennt sich imagewirksam zum 1,5-Grad-Ziel des Pariser Klimaschutzabkommens.

Die US-Börsenaufsicht SEC hat die Deutsche Bank-Tochter bereits im September 2023 zur Kasse gebeten: 25 Millionen Dollar Strafe (damals umgerechnet etwa 23,5 Millionen Euro) - wegen nicht ausreichender Geldwäschekontrollen und Greenwashing! Die deutsche Staatsanwaltschaft setzte im April 2025 eine Strafe von 25 Millionen Euro wegen Greenwashing an.

Wie die DWS den Klimaschutz untergräbt

1. Klimaschädliche Investments:

Die DWS investiert 17,6 Milliarden Dollar [Stand Januar 2023] in Aktien und Anleihen von Unternehmen, die den Abbau von Kohle, Erdgas und Öl ausweiten wollen - mehr als jeder andere deutsche Vermögensverwalter. Mit diesem Geld finanziert die DWS nach Greenpeace-Berechnungen den Ausstoß von rund 49 Millionen Tonnen CO2e jährlich - das ist mehr als die Lufthansa.

2. Keine glaubwürdigen Klimaschutz-Auflagen:

Der DWS fehlt ein verbindlicher Plan, wie die klimaschädlichen Emissionen, die mit den Investitionen in diese Unternehmen verbunden sind, wirkungsvoll reduziert werden sollen. Pläne für den Umgang mit expandierendem Öl- und Gasgeschäft fehlen komplett, eine Kohleausstiegsstrategie war lange angekündigt, wurde zu Ostern 2023 veröffentlicht, reicht aber alleine nicht aus (mehr dazu in der Greenpeace-Stellungnahme)

3. Gradsprenger:

Die DWS bewegt sich aktuell mit ihren Finanzprodukten auf einem Temperaturpfad von 2,6-Grad – also weit über der elementaren 1,5 Grad-Grenze des Pariser Klimaschutzabkommens.

4. Irreführung der Verbraucher:innen:

Die Deutsche Bank-Tochter DWS enttäuscht Anleger:innen mit Klimaschutz-Präferenzen. Denn wer sein Geld in Aktienfonds der Fondsgesellschaft anlegen möchte, erhält in den meisten Fällen weder eine fundierte Beratung noch passende klimaverträgliche Fondsvorschläge. Das ist das Ergebnis einer Undercover-Recherche.

5. Überzogene Boni für Greenwashing:

Das Vergütungssystem der DWS bietet auf höchster Entscheidungsebene systematisch Anreize für Greenwashing. Die Boni für den DWS-CEO sind an wirkungslose Nachhaltigkeitsziele gekoppelt. Das zeigt eine Greenpeace-Recherche anhand der letzten Geschäftsberichte 2020 und 2021 - und der Blick in den neuesten Vergütungsbericht 2022.

Greenpeace fordert:

1,5 Grad-konforme Klimastrategie

Die DWS muss eine verbindliche 1,5-Grad-kompatible Klimastrategie für alle Anlagen verabschieden, die den sofortigen Ausstieg (Divestment) aus Unternehmen festlegt, die an der Expansion von Öl- und Gasprojekten beteiligt sind.

Konsequentes Engagement bei Klimasündern

Die DWS braucht zudem eine klare und glaubwürdige Strategie für den Umgang mit den verbleibenden fossilen Energieunternehmen, um sicherzustellen, dass diese auch die erforderlichen Emissionsreduktionen realisieren.

Auch 2024 ist die DWS Klima-Letzter

Als am 14. März 2024 die neuen Geschäftszahlen der DWS verkündet wurden, zeigte der Greenpeace-Report "Klimaschädliche Investitionen trotz Klimaversprechen": Die DWS ist weiter mit Abstand Branchen-Letzte im Klimaschutz. Ernüchterne Zahlen für Vorstandschef Stefan Hoops: 16,8 Mrd. US-Dollar investiert die Deutsche Bank-Tochter in klimaschädliche Kohle-, Öl- und Gasunternehmen – das ist rund viermal so viel wie ihre direkten Mitbewerber.

“Speziell der Branchenprimus DWS schert sich wenig ums Klima und investiert weiter viele Milliarden in die größten Klimasünder. Die DWS darf die Öffentlichkeit beim Klimaschutz nicht weiter mit Greenwashing täuschen. Sie muss endlich wirkungsvolle Regeln für den Umgang mit Öl- und Gasunternehmen einführen.”

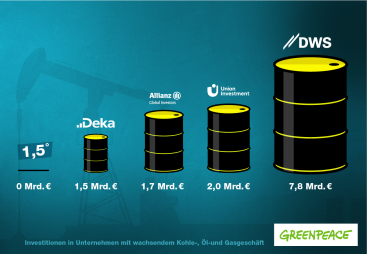

Der Greenpeace-Report untersucht die vier größten Fondsgesellschaften Deutschlands auf ihre klimaschädlichen Investitionen. Dabei schneidet keiner der untersuchten Vermögensverwalter zufriedenstellend ab: Allianz Global Investors (AGI), Deka Investments, Union Investment und DWS stecken weiterhin Milliardenbeträge in Kohle-, Öl- und Gasunternehmen. Damit fördern sie weiter Unternehmen, deren Geschäftstätigkeit nachweislich nicht mit den Zielen des Pariser Klimaabkommens vereinbar ist.

Doch es gibt Hoffnung, dass der öffentliche Druck und der Wunsch der Kund:innen nach mehr Klimaschutz Wirkung zeigen. Denn das Beispiel Union Investment zeigt, dass es auch anders geht: “Ein vergleichsweise strenges Kohle-Regelwerk hat die Investitionen zumindest in diesem extrem klimaschädlichen Sektor sichtbar reduziert. Solche Schritte braucht die Branche insgesamt und über alle fossilen Energieträger hinweg”, so Vargas.

Chronik zur Kampagne: Die DWS verpflichten, Klima zu schützen

15. Juni 2023: DWS-Hauptversammlung - 5-Punkte-Plan für die Deutsche Bank

Mit rund 80 Prozent hält die Deutsche Bank die Mehrheit an der DWS. Sie hätte längst das Ruder herumreißen und ihre skandalbehaftete Fondsgesellschaft wieder auf (Klima-)Kurs bringen müssen. Welche Schritte dazu notwendig sind, hat Greenpeace anlässlich der DWS-Hauptversammlung am 15. Juni 2023 in einem 5-Punkte-Plan für effektiven Klimaschutz bei der DWS zusammengestellt:

- Exitstrategie aus klimaschädlichen Investments in expandierende Öl-, Gas- und Kohleunternehmen

- Koppeln der Bonuszahlungenfür CEO Stefan Hoops an starke Klimaziele wie die absolute Reduktion der finanzierten Emissionen

- Nachhaltigkeitsexpertise im DWS-Aufsichtsrat verankern, keine erneute Entsendung von Greenwashing-Mitverantwortlichem Karl von Rohr

- Vorstandsvergütung auf ein in Deutschland übliches Niveau senken

- Bezüge von Ex-CEO Asoka Wöhrmann als Hauptverantwortlichen des Greenwashing-Skandals einbehalten

Außerdem hat Greenpeace-Finanzexperte Dr. Mauricio Vargas auf der DWS-Hauptversammlung zwei Gegenanträge eingereicht:

- einen Antrag, den DWS-Vorstand nicht zu entlasten

- und einen zweiten Antrag, den Vergütungsbericht nicht abzunehmen.

In seinem Redebeitrag auf der DWS-Hauptversammlung begründet er, warum die Aktionär:innen die DWS dringend in die Pflicht nehmen müssen. (Mehr dazu im Skript und Video der Greenpeace-Rede).

Bereits am Vortag hatten Greenpeace-Aktivist:innen an die DWS-Konzernmutter Deutsche Bank appelliert, bei der Hauptversammlung ihrer Skandaltochter diese endlich in die Pflicht zu nehmen und auf Klimakurs zu bringen.

14. Juni 2023: Protest bei der Deutschen Bank / Kurzanalyse zu finanzierten Emissionen

© Felix Schmitt / Greenpeace

Greenpeace-Protest am Tag vor der Aktionärsversammlung: die deutsche Bank muss ihre Tochter DWS auf Klimakurs bringen!

Eine neue Kurzanalyse stellt einen neuen Ansatz vor, um die Verantwortung von Fondsgesellschaften beim Klimaschutz hervorzuheben: die finanzierten Emissionen, die durch einen besonders klimaschädlichen Teil der Anlageportfolios entstehen. Die Greenpeace-Analyse "Finanzierte Emissionen deutscher Fondsgesellschaften" konzentriert sich hierbei auf die Aktienanlagen von Unternehmen, die weiterhin den Ausbau ihrer Kohle-, Öl- und Gasaktivitäten planen. Dabei handelt es sich um Projekte, die laut Weltklimarat (IPCC), der Internationalen Energieagentur (IEA) und den Vereinten Nationen nicht mehr durchgeführt werden dürfen, um das Pariser Klimaziel zu erreichen.

Das Ergebnis ist alarmierend. Die finanzierten Emissionen der deutschen Fondsgesellschaften übertreffen die der großen DAX-Konzerne zum Teil deutlich. Vor allem der deutsche Branchenprimus und Tochtergesellschaft der Deutschen Bank - die DWS - fällt negativ auf. Die Deutsche-Bank-Tochter war im April 2023 mit 17,6 Milliarden Dollar in extrem klimaschädliche Kohle-, Öl- und Gasunternehmen investiert gewesen, die entgegen der Vorgaben des Pariser Klimaabkommens ihr fossiles Geschäft weiter ausbauen wollen. Allein durch Investitionen in fossile Energieunternehmen belaufen sich die finanzierten Emissionen der DWS auf 49 Mio. Tonnen CO2e pro Jahr und sind damit höher als die der Lufthansa. Besonders brisant ist, dass sich dieses enorme Ausmaß an klimaschädlichen Investitionen der DWS nicht durch die Größe der Fondsgesellschaft erklären lässt, sondern auch unter Berücksichtigung des verwalteten Vermögens einen Ausreißer darstellt.

16. März 2023: Systematisches Greenwashing beim DWS-Vergütungssystem

© Bernd Lauter / Greenpeace

17. März 2023: Greenpeace-Aktivist:innen verwandeln die DWS-Firmenzentrale in einen Greenwashing-Salon

Greenpeace hat in einer Recherche nachgewiesen, dass das bisherige Bonussystem der DWS systematisch Greenwashing fördert. Der Report "Hohe Boni durch Greenwashing" liefert außerdem Erklärungen, wie es zu dem Greenwashing-Skandal kommen konnte, der bis heute für Schlagzeilen sorgt. (Den Report gibt es auch auf Englisch.) Diese Missstände folgert Greenpeace aus den DWS-Vergütungsberichten 2020 und 2021. Das Ergebnis ist besonders brisant angesichts der laufenden Ermittlungen der Staatsanwaltschaft wegen vermutetem Kapitalanlagebetrug. Die wichtigsten Ergebnisse aus der Recherche:

- Die Ausgestaltung der Nachhaltigkeitsziele, die relevant für die Höhe des DWS-Vorstandsbonus’ sind, erweist sich als problematisch, da sie dem Top-Management massive Fehlanreize für systematisches Greenwashing bietet. Für eine erfolgreiche Zielerreichung musste das Management im Jahr 2020 das „nachhaltig“ verwaltete Fondsvolumen erhöhen, wobei auch das simple Umetikettieren existierender Fonds erlaubt war. Tatsächlich stieg der Anteil des nachhaltigen Fondsvermögens von 2019 auf 2020 sprunghaft an. Das gesamte laut DWS “nachhaltig" verwaltete Vermögen („ESG-integriert“ nennt es die DWS) schoss auf ein Gesamtvolumen von 552 Milliarden Euro und damit auf 70 Prozent des verwalteten Vermögens. Das im DWS-Sprech sogenannte „spezifisch" nachhaltig verwaltete Vermögen legte 2020 rasant um 34 Prozent zu. Das kommt Manipulation gleich und ermöglichte dem ehemaligen CEO Asoka Wöhrmann höhere Bonuszahlungen.

- Auch das später überarbeitete Vergütungssystem für das Topmanagement der DWS hat es in sich: Auf höchster Entscheidungsebene fehlen nach wie vor Anreize für ernsthaften Klimaschutz - stattdessen wurden die Boni an wirkungslose bis absurde Nachhaltigkeitsziele gekoppelt: Öffentlichkeitswirksame Müllsammelaktionen der Mitarbeiterschaft zahlten beispielsweise auf den Chef-Bonus ein. Aus Nachhaltigkeitssicht besonders gravierend ist jedoch, dass sich die DWS beim Klimaschutz auf die in ihrem Fall fast schon belanglose Verringerung ihres hauseigenen CO2-Fußabdrucks konzentriert. Außen vor bleiben jedoch zum Beispiel die sogenannten “finanzierten Emissionen”, die rund 99 Prozent des gesamten CO2-Fußabdrucks ausmachen. Darunter bündeln sich die Emissionen, die im Zusammenhang mit den getätigten Investitionen der DWS in andere Unternehmen stehen.

- Auch die Höhe der DWS-Chefvergütung selbst wirft kritische Fragen auf. Laut Deutschem Corporate Governance Kodex (GCGK) muss für eine nachhaltige Vergütung das Prinzip der Verhältnismäßigkeit gelten. Der DWS-Chef kassiert jedoch mit einer Verantwortung für knapp 3.000 Angestellte so viel wie der Vorstandsvorsitzende der Allianz, Deutschlands größtem Finanzkonzern mit über 155.000 Mitarbeitenden. Damit verdient er mehr als die meisten DAX-Konzernchefs - und an einem Tag etwa das halbe Jahresgehalt einer Pflegekraft.

Dazu sagt Mauricio Vargas, Finanzexperte von Greenpeace: "Unsere Recherche zeigt eindeutig: Der ehemalige DWS-Chef Asoka Wöhrmann profitierte mit hohen Boni persönlich von der Verbrauchertäuschung bei nachhaltigen Investmentfonds. Die Deutsche Bank als Mutterkonzern muss dem Greenwashing-Betrug des DWS-Topmanagements endlich einen Riegel vorschieben."

15. November 2022: Blaupause für die DWS - Ein Ausstiegsplan aus Kohle, Öl und Gas

© Anonymous / Greenpeace

15. November 2022: Greenpeace-Besuch bei der DWS

Da die DWS bislang keinerlei Regeln zum Umgang mit besonders klimaschädlichen Kohle-, Öl- und Gasunternehmen besitzt, hat Greenpeace einen Ausstiegsplan mit den ersten notwendigen Schritten vorgelegt, den die DWS sofort anwenden kann. Das Papier nennt Kriterien für den Umgang der DWS mit klimaschädlichen Energieunternehmen. Basis dafür sind Vorgaben des Weltklimarats IPCC, der UN und der Internationalen Energieagentur IEA dazu, wie sich das 1,5-Grad-Klimaziel erreichen lässt. Mit einem verwalteten Vermögen von etwa 830 Milliarden Euro hält die DWS Anteile zahlreicher Konzerne und hat einen erheblichen Einfluss auf deren Geschäftspraktiken. Der Ausstiegsplan zu Kohle, Öl und Gas setzt deshalb auf eine Kombination von Engagement und Divestment: Er gibt klare Regeln vor, die für das Engagement der Vermögensverwalter mit den klimaschädlichen Unternehmen gelten müssen, und zieht eine rote Linie unter anderem bei Unternehmen, die ihr Kohle-, Gas- und Ölgeschäft ausweiten wollen. “Um glaubwürdig zu bleiben, muss die DWS uneinsichtige Klimasünder konsequent ausschließen”, sagt Greenpeace-Finanzexperte Mauricio Vargas.

5. November 2022: Undercover-Recherche - die DWS fällt durch den Greenpeace-Beratungscheck

Wissenslücken, falsche Aussagen und verwirrende Informationen - was unsere Testkund:innen im Herbst 2022 nach 38 Beratungsgesprächen zu klimaverträglichen Finanzprodukten der DWS berichteten, hat es in sich. Zusammengefasst in der Analyse "Schwache Performance: Klimaverträgliche DWS-Fonds im Beratungscheck". Es gibt dazu auch ein Video: So erging es unseren Testkund:innen. Doch zunächst einmal zum Hintergrund der Undercover-Recherche:

Greenpeace wollte wissen: Was taugen die grünen Werbeversprechen der DWS? Deutschlands größter Vermögensverwalter bekennt sich immerhin öffentlich zum 1,5-Grad-Klimaziel des Pariser Klimaschutzabkommens. Auf ihrer Website wirbt die DWS zudem offensiv mit Nachhaltigkeit als vierter Dimension der Geldanlage und stellt das Thema damit auf die gleiche Stufe wie die drei klassischen Anlagefaktoren Rendite, Verfügbarkeit und Risiko. Spiegelt sich dieses werbewirksame Selbstverständnis auch in der Praxis? Die DWS hat zwar keine eigenen Filialen vor Ort, ihre Produkte werden aber über den Mutterkonzern Deutsche Bank und die Konzerntochter Postbank vertrieben - in deren Filialen vereinbarten die Testkund:innen über das ganze Bundesgebiet vertreut insgesamt 38 Beratungsgespräche. Die Analyse speziell der Beratungsqualität führte das von Greenpeace beauftragte Unternehmen nextra Consulting durch. Ein Auszug aus den Ergebnissen:

- Obwohl sie gesetzlich dazu verpflichtet sind, erkundigten sich die Anlageberater:innen lediglich in einem Drittel der Gespräche nach dem Nachhaltigkeitsinteresse - zwei Drittel der Tester:innen mussten also selbst darauf hinweisen.

- In jedem vierten Gespräch wurden den Testkäufer:innen entgegen ihres explizit formulierten Wunsches nach einer klimaverträglichen Geldanlage konventionelle Produkte ohne jeglichen Nachhaltigkeitsfokus angeboten.

- Insgesamt bewerteten die Testkund:innen die Kompetenz der Beratung zu klimaverträglichen Anlagestrategien als unbefriedigend.

Letztlich lagen Empfehlungen für insgesamt 15 verschiedene DWS-Fonds vor, die die Finanzexpert:innen von Greenpeace analysiert haben. Ein Einblick:

- In der überwiegenden Mehrheit wurde den Testkund:innen Fonds angeboten, die nicht zu ihren Klimaschutzpräferenzen passten.

- In nur zwei von 38 Fällen wurden den Testkäufer:innen passend zu ihrem Anlagewunsch ausschließlich klimaverträgliche Fonds angeboten.

- In sieben weiteren Fällen war zumindest ein klimaverträglicher Fonds unter den Empfehlungen.

- Manche der angebotenen Fonds enthielten sogar große Positionen in kontroversen Ölunternehmen, die Menschen mit Klimaschutz-Präferenzen niemals hätten angeboten werden dürfen.

Dazu sagt Dr. Maurizo Vargas, Finanzexperte von Greenpeace: "Gute Beratung zu klimaverträglichen Geldanlagen kann nur gelingen, wenn die Produkte und die DWS selbst im Einklang mit den Pariser Klimazielen sind. Um glaubwürdig zu bleiben, muss die DWS ihre Investments in besonders klimaschädliche Unternehmen wie expandierende Kohle, Öl- und Gasfirmen stoppen."

24. Oktober 2022: Analyse - DWS auf 2,6 Grad-Erderhitzungskurs

© Bernd Hartung / Greenpeace

25. Oktober: Greenpeace-Protest gegen 2,6 Grad-Kurs der DWS in Frankfurt

Mit dem bestehenden Wirtschafts- und Finanzsystem wird die Klimakrise angefeuert, statt sie einzudämmen. Das Pariser Klimaschutzabkommen stellt deshalb klar heraus, dass die Finanzströme Europas grundlegend in eine klimafreundliche Wirtschaftsweise gelenkt werden sollen. Viele Unternehmen haben mittlerweile öffentlichkeitswirksam Klimaversprechen getätigt. Auch die DWS als Mitglied der Net Zero Asset Managers initiative bekennt sich öffentlich zum Pariser 1,5-Grad-Ziel. Um das Klimaziel zu halten, darf es jedoch keine weiteren Investitionen in die Exploration und Erschließung neuer Kohle-, Öl- und Gasvorkommen geben - das belegen Analysen der Internationalen Energie Agentur (IEA), des Intergovernmental Panel on Climate Change (IPCC) und der UN.

Damit geht eine Verantwortung für die Asset Manager einher: Wer die Klimatransformation für sich als Strategie beanspruchen möchte, muss seine Finanzportfolien konsequent am 1,5 Grad-Ziel ausrichten. Voraussetzung ist, dass die Fondsgesellschaften die Klimawirkung ihrer Produktpalette überhaupt kennen und für ihre Kund:innen transparent machen.

Greenpeace hat deshalb das climate tech Unternehmen right° beauftragt, exemplarisch anhand der DWS als besonders klimaschädlich agierendem Vermögensverwalter den Temperatureffekt der Produktpalette zu berechnen: Die Kurzanalyse zum Temperatureffekt der DWS-Fonds. Basis der Analyse ist eine repräsentative Auswahl aktiv gemanagter Fonds mit einem Gesamtvolumen von 80,6 Milliarden Euro, also etwa 14 Prozent des verwalteten Vermögens der DWS. Sie enthält 79 Investmentfonds, wobei die jeweils drei größten Publikums- sowie Nachhaltigkeitsfonds eigens untersucht wurden. Das Ergebnis von 2,6 Grad für die DWS-Fondspalette (im Status quo bis 2050) steht in starkem Widerspruch zum 1,5-Grad-Bekenntnis des Vermögensverwalters. Die großen DWS-Flaggschiffprodukte ohne Nachhaltigkeitslabel schneiden sogar noch schlechter ab.

18. Oktober 2022: Report - DWS trauriger Spitzenreiter bei klimaschädlichen Investitionen

Klimaschädliche Investitionen deutscher Fondsgesellschaften im Vergleich

Der aktuelle Report "The German Asset Management Industry and Fossil Fuel Expansion" von Greenpeace, urgewald und Reclaim Finance (Veröffentlichung am 18.10.2022) nimmt die vier größten deutschen Vermögensverwalter in den Fokus. Er zeigt, wie die Branchenriesen immer noch massiv in expandierende fossile Energieunternehmen investieren. Damit unterlaufen Allianz Global Investors (AGI), Deka Investments, Union Investment und DWS ihr offizielles Bekenntnis zum 1,5 Grad-Klimaziel. >> Mehr zum Thema Asset Manager und Klimakrise finden Sie hier.

Auffällig: Schlusslicht beim Vergleich klimaschädlicher Investments ist die Deutsche Bank-Tochter DWS. Mit über 7,8 Milliarden Euro an Aktien und Anleihen verwaltet sie mehr als drei Mal so viel klimaschädliche Investments wie jede andere deutsche Fondsgesellschaft (Stand September 2022).

Alle Publikationen zur DWS-Kampagne

Greenpeace veröffentlicht Reportings zum Investitionsverhalten der größten Fondsgesellschaften Deutschland - Spoiler: Die DWS schneidet nicht gut ab. Wie die DWS besser werden kann, zeigt Greenpeace in einem 5 Punkte Plan und einer Blaupause zum Klimaschutz. Es gibt also keine Ausreden. Alle Greenpeace Recherchen auf einen Blick.

Shareholder Engagement: Leere Worte oder Taten?

Anzahl Seiten: 9

Dateigröße: 314.59 KB

Herunterladen

Klimaschädliche Investitionen trotz Klimaversprechen

Dateigröße: 1.3 MB

Herunterladen

Zusammenfassung: Klimaschädliche Investitionen trotz Klimaversprechen

Dateigröße: 71.92 KB

Herunterladen

5 Punkte Plan DWS

Anzahl Seiten: 4

Dateigröße: 240.51 KB

Herunterladen

Emissionen Fondsgesellschaften

Anzahl Seiten: 5

Dateigröße: 263.16 KB

Herunterladen

Report DWS Vergütungssystem

Anzahl Seiten: 14

Dateigröße: 463.4 KB

Herunterladen

Report DWS Remuneration System

Anzahl Seiten: 14

Dateigröße: 433.66 KB

Herunterladen

Blaupause für DWS: Richtlinie für Kohle, Öl und Gas

Anzahl Seiten: 7

Dateigröße: 448.41 KB

Herunterladen

Report Klimaverträgliche DWS-Fonds im Beratungs-Check.pdf

Anzahl Seiten: 24

Dateigröße: 1.61 MB

Herunterladen

Kurzanalyse Temperatureffekt der DWS Fonds

Anzahl Seiten: 22

Dateigröße: 709.08 KB

Herunterladen

Zusammenfassung Report deutsche Asset Manager

Anzahl Seiten: 3

Dateigröße: 689.65 KB

Herunterladen

German Asset Management and fossil fuel expansion

Anzahl Seiten: 18

Dateigröße: 1.24 MB

Herunterladen